Cắt tóc gội đầu gọi vốn “khủng”

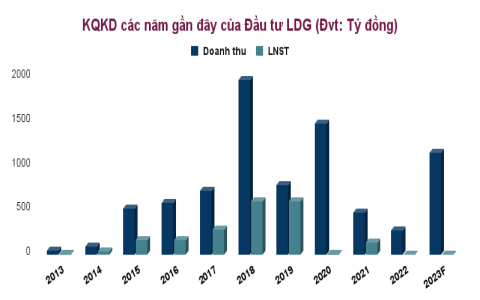

Theo thống kê của Công ty Chứng khoán SSI, tổng lượng trái phiếu doanh nghiệp (TPDN) phát hành từ đầu năm đến hết tháng 9/2020 là 341.000 tỷ đồng, tăng 79% so với cùng kỳ năm 2019. Quy mô thị trường TPDN tính trên GDP tăng nhanh, từ mức 11,4% vào cuối năm 2019, lên 14,4% vào cuối tháng 9/2020.

Trong đó, tổng giá trị trái phiếu doanh nghiệp phát hành không có tài sản đảm bảo lên tới hơn 43.000 tỷ đồng, bao gồm 20.500 tỷ đồng TPDN bất động sản và 22.600 tỷ trái phiếu của các DN (doanh nghiệp) khác. Ngoài ra, còn có 29.100 tỷ đồng trái phiếu được bảo đảm bằng cổ phiếu của chính tổ chức phát hành hoặc của bên thứ ba, trong đó có 22.900 tỷ đồng trái phiếu của DN bất động sản.

Số lượng trái phiếu không có tài sản đảm bảo, hoặc tài sản đảm bảo có độ tin cậy thấp, chào bán đạt tỷ lệ thành công lên đến trên 95%.

|

| Năm 2020, “phong trào” phát hành trái phiếu doanh nghiệp đã “bùng nổ” tại Việt Nam. |

Trong ba quý đầu năm 2020, nhiều DN liên tục phát hành trái phiếu với khối lượng lớn, lãi suất cao. Một số công ty có tần suất phát hành TPDN dày đặc, bình quân tới 2 đợt/ngày, giá trị phát hành vượt từ 10-100 lần vốn chủ sở hữu. Trong đó, chủ yếu là trái phiếu phát hành riêng lẻ.

Ấn tượng khó quên nhất là một DN kinh doanh trong lĩnh vực cắt tóc, gội đầu tại TP.Hồ Chí Minh có doanh thu chỉ vài chục triệu đồng mỗi năm nhưng cuối tháng 8/2020 đã huy động được 738 tỷ đồng thông qua phát hành trái phiếu. Kỳ hạn trái phiếu là 10 năm. Vào tháng 6/2020, công ty có vốn điều lệ 1 tỷ đồng. Sang tháng 7/2020, vốn điều lệ đã nhanh chóng tăng lên 20 tỷ đồng.

Dù triển khai dày đặc các đợt phát hành trái phiếu huy động vốn nhưng thông tin về hiệu quả sản xuất kinh doanh, tình hình tài chính, công nợ,... của nhiều DN còn chưa công khai, minh bạch. Các DN thường phát hành trái phiếu không gắn với nhu cầu huy động vốn cho sản xuất kinh doanh.

Đáng báo động, trong số các DN phát hành trái phiếu với khối lượng lớn, có những DN không làm rõ mục đích sử dụng vốn và phương án bố trí nguồn thanh toán gốc, lãi trái phiếu.

Theo Bộ Tài chính, các DN thường phát hành trái phiếu thành nhiều đợt, không gắn với nhu cầu huy động vốn cho sản xuất kinh doanh. Doanh nghiệp có quy mô nhỏ, vốn chủ sở hữu thấp nhưng phát hành trái phiếu với khối lượng lớn. Đáng lo ngại, trong số các DN phát hành trái phiếu với khối lượng lớn, một số không làm rõ mục đích sử dụng vốn và phương án bố trí nguồn thanh toán gốc, lãi trái phiếu.

|

Khối lượng TPDN tăng nhanh trong bối cảnh nhà đầu tư cá nhân tham gia thị trường ngày càng nhiều lại chưa tiếp cận đầy đủ thông tin về mục đích phát hành, tình hình tài chính, khả năng trả nợ khiến nhà quản lý quan ngại.

Cảnh báo “bong bóng”

Ngân hàng Phát triển châu Á (ADB) vừa đưa ra nhận định, sau nhiều năm tăng trưởng chậm, thị trường TPDN Việt Nam đã khởi sắc đáng kể song cũng tiềm ẩn rủi ro bởi rất ít DN phát hành trái phiếu có xếp hạng tín nhiệm công khai.

Theo ADB, Việt Nam vẫn thiếu cơ quan xếp hạng tín nhiệm trong nước. Có hai công ty được Bộ Tài chính cấp phép năm 2017 và 2020 đều chưa hoạt động.

Các chuyên gia kinh tế cho rằng, ở những quốc gia có thị trường TPDN phát triển, bất cứ DN nào muốn phát hành trái phiếu đều phải được xếp hạng tín nhiệm. Có những nước mất hàng chục năm để xây dựng văn hóa xếp hạng tín nhiệm doanh nghiệp.

Trong khi đó, hầu hết các doanh nghiệp Việt Nam phát hành trái phiếu đều chưa được xếp hạng. Việc thiếu xếp hạng tín nhiệm đặt ra những rủi ro đáng kể đối với thị trường trái phiếu, đặc biệt khi các nhà đầu tư riêng lẻ đang sở hữu gần 1/4 tổng lượng trái phiếu phát hành.

|

Phát hành trái phiếu quá dễ dàng giúp cho nhiều DN huy động được số tiền lớn chỉ với những tờ giấy (trái phiếu) in ấn đẹp. Nhưng, nhiều trái chủ đang phải đối mặt với rủi ro lớn, khi khả năng trả nợ của DN phát hành còn là câu hỏi bỏ ngỏ.

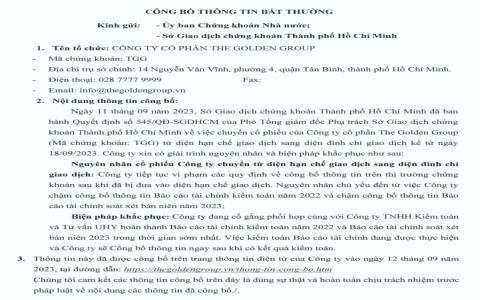

Đứng trước tình hình này, Chính phủ đã phải siết chặt bằng quy định mới (Nghị định 81/2020 NĐ-CP, có hiệu lực từ 1/9/2020), nhằm hạn chế các doanh nghiệp phát hành trái phiếu riêng lẻ. Ngay lập tức “phong trào” phát hành TPDN “hạ nhiệt”. Bước sang quý 4/2020, lượng phát hành trái phiếu doanh nghiệp giảm hẳn.

Tuy nhiên, các DN phát hành trái phiếu vẫn không bị giám sát về giải ngân, về sử dụng vốn nên nguồn vốn đã huy động được, không rõ có đầu tư cho dự án hay lại dùng để làm việc khác, vấn đề này rất khó kiểm soát.

Hiện nhiều TPDN vẫn là một tài sản chưa đến hạn trả nợ. Nhưng vài năm nữa sẽ đến hạn, nếu doanh nghiệp không thể thanh toán cho trái chủ thì trái phiếu trở nên vô giá trị. Hệ lụy xảy ra là rất lớn không chỉ đối với nhà đầu tư mà với cả nền kinh tế, bởi nhiều doanh nghiệp đang tạo ra tài sản ảo, không dựa trên thực lực của mình, không đánh giá được tình hình kinh tế đang khó khăn.

Các chuyên gia kinh tế quan ngại rằng, với một lượng lớn trái phiếu không có tài sản đảm bảo hoặc tài sản đảm bảo thiếu tin cậy đã phát hành sẽ là khối “bong bóng” có nguy cơ “nổ tung” trong thời gian tới. Đại dịch Covid-19 chưa qua mà “bong bóng” trái phiếu đã tới thì đó là một thảm họa.