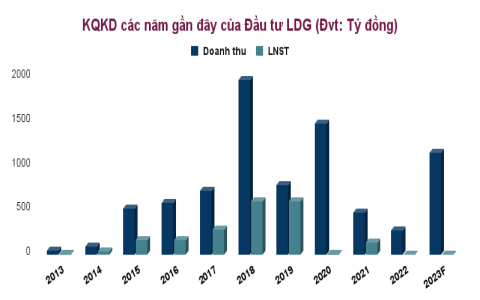

Cụ thể, CII đăng ký chào bán gần 1,2 triệu trái phiếu cho cổ đông hiện hữu. Giá phát hành bằng mệnh giá 1 triệu đồng/trái phiếu, tương đương tổng vốn cần huy động hơn 1.194 tỷ đồng.

Đây là trái phiếu chuyển đổi thành cổ phiếu, không có tài sản bảo đảm, không kèm chứng quyền. Cổ phần chuyển đổi là cổ phần phổ thông, tự do chuyển nhượng. Trái phiếu có kỳ hạn 5 năm. Tiền lãi trái phiếu trả 6 tháng/lần với lãi suất là 11%/năm.

Tỷ lệ thực hiện quyền là 200:1, tương ứng cổ đông sở hữu 200 cổ phiếu CII sẽ được mua 1 trái phiếu và quyền mua được chuyển nhượng 1 lần. Thời hạn chuyển nhượng quyền mua trái phiếu từ ngày 9/10 đến ngày 29/10.

Ngày đăng ký cuối cùng là ngày 1/10. Thời hạn đăng ký mua từ 9/10 đến ngày 2/11.

CII cho biết mục đích của việc phát hành trái phiếu là nhằm cơ cấu lại các khoản nợ và đầu tư vào các dự án của doanh nghiệp.

Liền trước đó, CII cũng vừa hoán tất đợt phát hành trái phiếu riêng lẻ với giá trị thu về 550 tỷ đồng (kế hoạch huy động tối đa 600 tỷ).

Cuối tháng 8/2020, CII cũng phát hành thành công 800 tỷ đồng trái phiếu riêng lẻ, cùng kỳ hạn 36 tháng.

Theo bản cáo bạch huy động trái phiếu, tính đến ngày 30/6/2020, công nợ phải thu vào mức 7.334,5 tỷ. Tổng nợ phải trả 22.212 tỷ đồng. Trong đó, dự nợ vay 15.384,5 tỷ (vay dài hạn chiếm hơn 10.841 tỷ đồng) - chiếm một nửa tài sản và gấp 1,8 lần vốn chủ sở hữu. Riêng trái phiếu, CII ghi nhận 4.726 tỷ dư nợ trái phiếu vay dài hạn và 1.860 tỷ dư nợ trái phiếu phải trả trong 12 tháng tới.